麦肯锡报告指出,数字化时代用户消费行为和业务形态不断变迁,如果银行不积极应对的话,到 2025 年,五大零售业务(消费金融、按揭贷款、中小企业贷款、零售支付、财富管理)中 10%-40%的收入将面临威胁,20%-60%的利润将消失。

世界上最古老的银行—锡耶纳牧山银行遭遇破产清算危机

01 银行数字化转型演变

在数字化转型之前,银行先后经历了电子化与信息化两个阶段。上个世纪70年代,我国才开始将IT技术应用于银行建设,而在这个阶段,基本上都绕不开两个标志性事件:

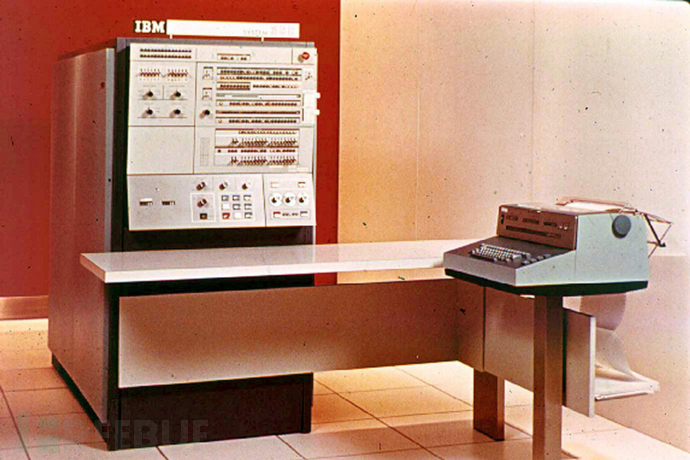

1.1 引进IBM System 360

1978年,我国迎来改革开放的历史新时期。在央行的推动下,IBM System/360系统开始引进国内。作为全球第一款指令集可兼容的计算机系列,被广泛的应用于商业以及科学领域。它为银⾏的信息化提供了强⼤⽽稳定的系统⽀撑,被视为银行信息化基石。

IBM System/360

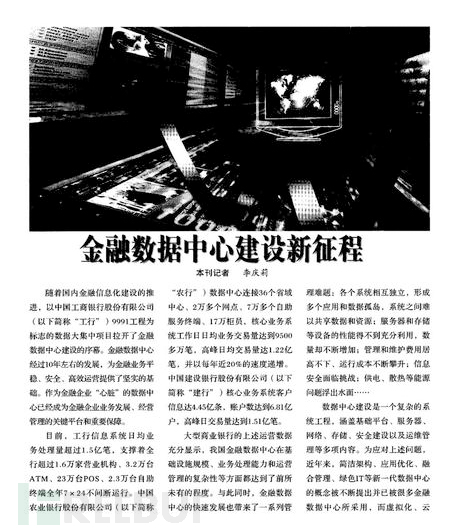

1.2 数据大集中

1999年9月,工商银行「9991 数据大集中工程」正式立项。随后,农、中、建、交等国有银行也加快推进全国性数据集中的项目建设。至此,中国银行业数据迎来真正意义上的大集中,打破半个世纪以来,银行之间信息数据传递需要逐级上传报数的窘境。并为中国银行业后来在信息化上的实践与创新,以及流量经济的腾飞,奠定了良好的基础。

数据大集中是银行业信息化历程中一个重要的里程碑

02 网上银行崛起

当银行完成业务的集中处理,利用互联网技术与环境,积极创新金融产品,开拓网上金融服务的时候,也预示着一个新的时代的到来。

随着电子商务的发展,流量开始向线上聚集,银行线上支付业务成为电商业务的核心环节。国内银行纷纷推出网上支付系统,网上银行逐步兴起:

- 1996年,中国银行在互联网上建立和发布了官方主页,成为我国第一家在互联网上发布信息的银行;

- 1997年,招商银行在国内首开网上银行先河,并推出了企业银行、个人银行、网上证券、网上实时支付等功能;

- 1999年,工商银行、建设银行、交通银行、光大银行以及农业银行等也陆续推出网上银行业务;

- 2001年,中国银行建立了独立的CA认证中心, 成为了国内第一家对海外提供数字电子认证服务的机构;

- 2002年,建设银行总行成立电子银行部,统一网上银行「e路通」品牌后,进一步扩大网上银行业务功能;

- 2003年,支付宝上线,为其提供网上支付接口的,正是工商银行。

截止至2008年,网上银行业务的交易规模TOP3:

- 建设银行,77.64万亿元

- 工商银行,68.07万亿元

- 招商银行,11.43亿万元

网上银行阶段的流量之争,呈现三足鼎立之势,其中招商银行的「一网通」、工商银行的「金融@家」以及建设银行的「e路通」积累了大量高质量客户群,为即将到来的手机银行APP流量争夺战,抢占先机。

03 卡片经营转向APP经营

网上银行极大地提升了金融服务的体验,替代了大量的柜台服务,但是对电脑终端的依赖仍然存在。而随着移动互联网时代的到来,这种依赖面临挑战,一场围绕手机银行APP的流量争夺战即将登场。

3.1 手机银行

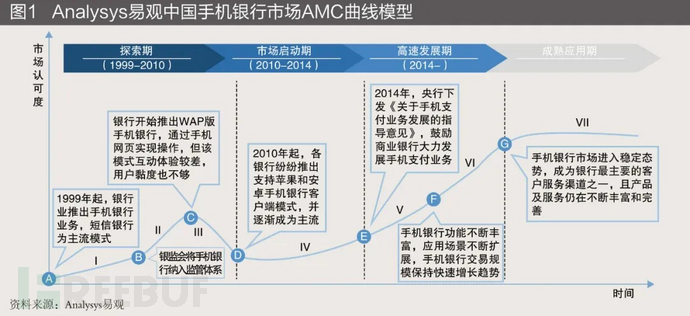

作为网上银行的延伸,中国手机银行的发展历史可以追溯到20年前。其中,在功能机时期,手机银行基本延续了网上银行的业务模式,线上流量也并未出现较大的迁移波动:

- 2000年,中国银行与中国移动签署协议,在全国试点推行手机银行业务,成为里程碑事件;

- 2004年,建设银行牵手联通,基于中国联通CDMA1X网络及BREW技术推出手机银行业务;

- 2005年,交通银行推出了国内首款基于WAP的手机银行;

- 2009年,工商银行推出全国范围内首个3G版的手机银行。

功能机时代的手机银行

2011年,中国迎来智能手机元年。当时,我国手机用户已突破9亿大关,其中超过3亿的用户使用手机上网业务,开通手机银行的用户超7000万。进入智能机时代,银行APP也被赋予了更多的功能,流量争夺战正式开启:

- 2010年10月,招商银行推出免费的招商银行iPhone客户端,新增「CMB STORE」开放性场景,并尝试通过「99元秒杀iPad」、「千元油卡1元秒杀」等营销活动,拉新促活;

- 2012年4月,工商银行正式推出了苹果电脑版个人网上银行,成为国内首家实现了对苹果全系列产品的系统和服务支持的银行;

- 2015年,建设银行推出手机「快贷」产品,在同业首创从申请到支用的全流程线上贷款服务;

- 2017年, 平安银行整合原有数个APP推出「口袋银行4.0」,手机 APP用户数量猛增了一倍以上;

- 2018年,招商银行首次提出以MAU作为「北极星」指标,并在年底完成了「全面无卡化改造」,由「卡时代」向「APP时代」转型。

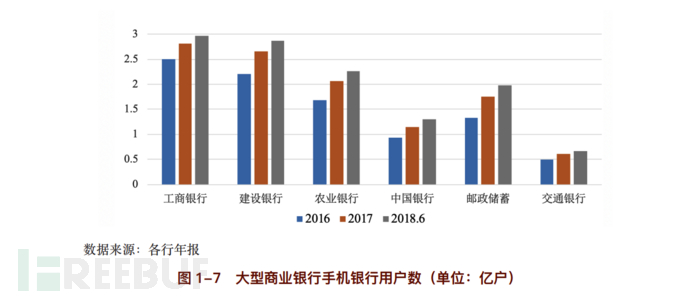

截至到 2018年6月末,大型国有银行在智能机时期已积累起数量庞大的手机银行用户。其中,工商银行、建设银行均已突破两亿,分别为 2.97、2.87亿户。

来源:《2018手机银行发展与评测报告》

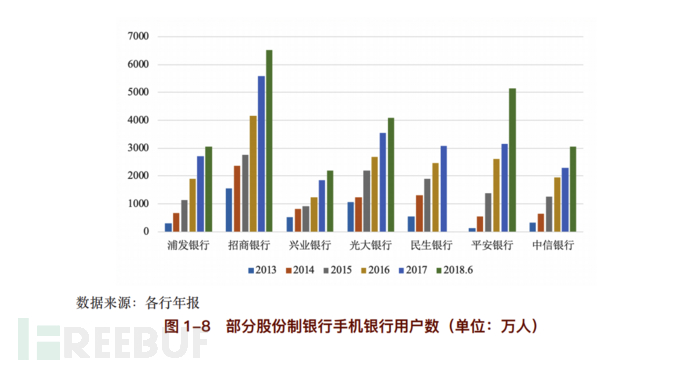

同期,全国性股份制银行旗下的手机银行业务,同样保持着强劲的增长势头。其中,招商银行、 光大银行、浦发银行、兴业银行、民生银行、中信银行和平安银行的手机银行用户数量分别达到了,6528 万户、4078 万户、3049 万户、2189 万户、3079 万户、3056 万户和 5154 万户,同比增速均在 30% 以上。

来源:《2018手机银行发展与评测报告》

3.2 流量战争

经过长达十余年的打磨,我国手机银行在2014年后,进入高速发展期,此时各大银行的手机银行APP已成为零售银行竞争的主战场。

2014年10月,蚂蚁金服上线,2015年央视春晚,微信支付凭借微信红包逆袭,科技巨头纷纷加入战场。与此同时,第三方支付公司、电信运营商以及P2P平台也先后加入战局,以网络购物、便利支付、供应链金融等为切入点,不断向银行领域渗透,挑战银行金融中介的地位,流量战争正式走向白热化。

各类银行APP营销活动

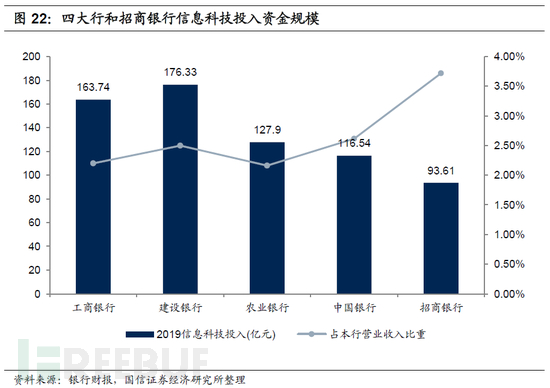

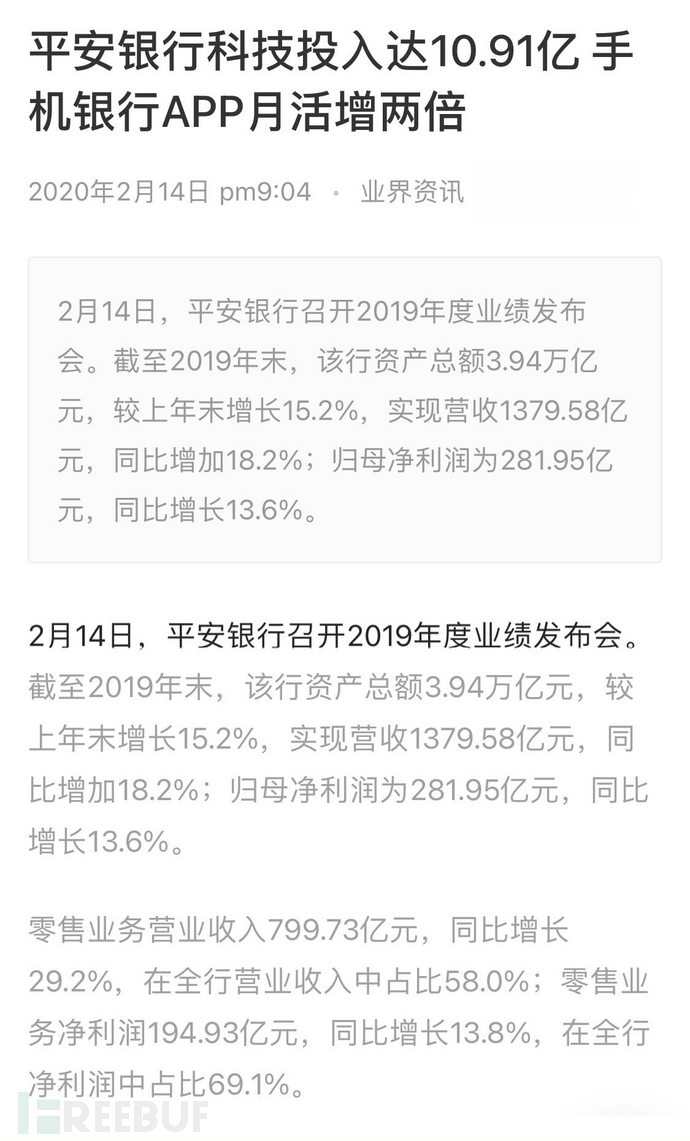

于是我们看到,各大银行纷纷加大投入,加速市场扩张。其中,四大行对金融科技投入力度最大,建行、工行投入信息科技研发的金额分别为176亿元、163亿元,分别占该集团或该行营业收入的2.50%、2.20%。而从投入金额占总收入的比重看,招商银行对金融科技的投入力度最大,是唯一投入信息科技金额占比超过3%(达3.72%)的银行。

而就金融科技及人员投入来看,主要是各家正在搭建核心系统以及APP等智慧零售核心,每月活跃用户数(MAU)是银行转向线上化运营的核心。综合各家银行科技投入情况,手机银行APP是金融科技投入的重要「出口」。

3.3 烧钱下的思考

根据零壹智库2020年Q3手机银行APP活跃用户TOP 30榜单来看,工行与建行超过150亿的投入,让其在手机银行APP处于第一梯队。行业流量集中于6家国有大行与招商银行、平安银行这2家全国性股份制银行手中。

作为银行数字化转型的主战场,手机银行APP能够很好的将金融产品和服务融入到生活场景中,并以线下网点服务作为补充,实现获客、活客、留客、变现、反馈的生态闭环,也是各家银行必争之地。

但当前,更多的情况则是,各家纷纷加速布局手机银行APP,但大多偏向于网上银行的迁移,甚至不少中小银行仅将其作为网点、智能柜员机等渠道的补充。在投入大量人力、财力以及资源的情况下,接连出现投入产出比严重不对等的经营现状。

应用宝APP中,部分银行APP下载量

对此,银行业内人士表示真实情况更为残酷。以应用市场银行APP下载量为例,国内某些银行花重金打造的银行手机APP,最后却遭遇下载量仅有几千的尴尬局面。究其原因,问题主要还是出在三个层面上:

1. 流量,严重的两极分化

国有大行占据超过半数的流量,而大部分中小银行则要面对上千个银行数万个APP的竞争;

2. 存量,啃网点老本

大多数银行流量来源,仍然是发动网点的地推、客户经理,推荐用户下载。而这种方式,只是将存量用户迁移至线上,并没有新增;

3. 增量,投入产出严重失衡

相对于互联网企业,银行已经习惯传统线下模式,在线上流量争夺中,办法不多。而获客和运营上,照搬互联网企业模式,投入大量人力、财力以及资源后,效果往往一般,如果遭遇恶意机器流量攻击,只有赔本赚吆喝的份。

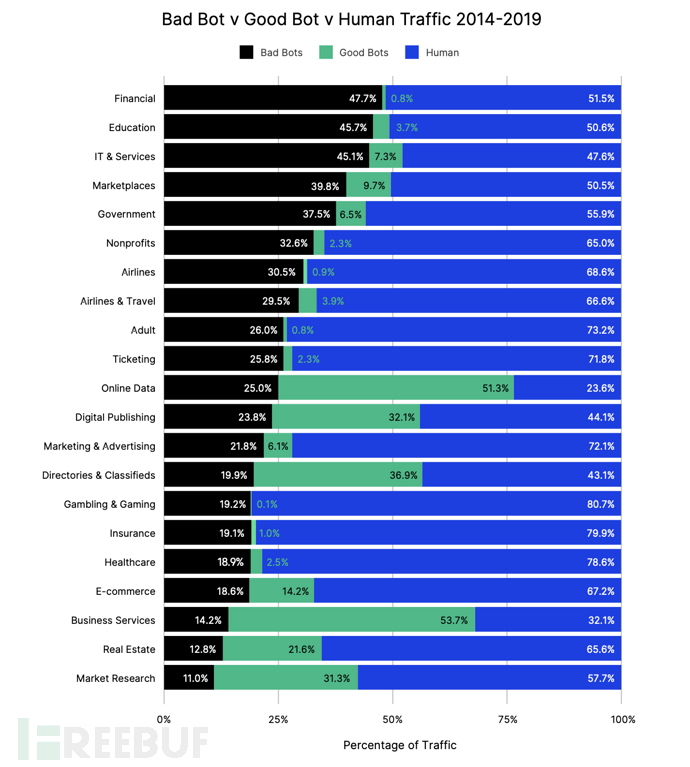

而根据Imperva《Bad Bot Report 2020》中的数据显示,全球恶意机器流量行业分布中,金融领域以47.7%接近半数的占比,成为黑产势力的温床。不难发现,针对恶意机器流量的治理,已成为影响各家银行数字化转型成败的核心问题。

结语

2020年7月,英国《银行家》杂志发布Top 1000 World Banks 2020,中国银行业实力持续提升,对欧美银行的领先优势也有所增加。特别是在新冠疫情全球大流行的背景下,我国全面加快金融数字化转型的成果初现,而在此基础上,我国银行业的规模和实力有望得到进一步提升。

与此同时,伪-基站与短信嗅探、职业羊毛党以及撞库攻击等安全问题频发,银行业数字化转型面临着严峻的挑战。当下,银行用户隐私信息泄露问题日益严重,这些数据信息一旦落入黑产团伙手中,将会对银行以及用户的财产与数据安全构成巨大威胁。

我们将在《流量经济新观察之银行篇:数字化转型四十载》下篇,以行业视角,审视金融领域恶意机器流量的现状、威胁以及应对。这场银行数字化转型背后的战争,即将打响。

如有侵权请联系:admin#unsafe.sh