2022年SharkTeam共监测到80多起Rug Pull事件,共造成了超过9000万美元的损失。其中8月是Rug pull发生最高频的月份,共发生了16起Rug Pull事件,损失超过370万美元。

在Web3世界,项目多到让人眼花缭乱,这些项目良莠不齐,有的极具投资价值,有的则随时会崩盘或跑路。投资者到底如何分辨这些项目的好坏呢,尤其是怎么识别随时会跑路的Rug Pull项目呢?SharkTeam教您几招,规避Rug Pull其实也没那么难。

一、什么是Rug Pull?

在Web3世界中,“Rug Pull”是指加密货币开发商突然放弃一个项目,毫无征兆的卷走投资者资金的欺诈事件。是一种退出骗局,Rug Pull通常包含如下几种类型。

(1)窃取流动性

许多项目在创建资金池的时候,会创建自己的代币并将其与ETH、BTC、USDT等主流代币进行配对,用户可与其进行交换,以更高的回报吸引投资者。在发生窃取流动性的Rug Pull事件中,通常为项目方在资金池中占有较大的比重,当项目方将资金抽走时,便发生了Rug Pull。

窃取流动性可通过外部账户(EOA)。例如,8月25日,BSC链上RSHIB项目发生Rug Pull,RSHIB代币价格暴跌92%。这次Rug Pull就是合约部署者移除流动性,并向外部账户(EOA)地址发送约47枚BNB。

(2)限制出售

项目开发人员会在编写代码时对卖盘进行一个限定,只有项目方是唯一可以出售项目代币的一方,也就是唯一受益者。当散户投资者不断用手中的主流代币兑换项目代币,诈骗者就会评估收益,一旦符合预期,项目方就会立即执行相应操作,卷走投资者的资金跑路。

例如,2021年,与热播网剧《鱿鱼游戏》同名的虚拟货币“SQUID(鱿鱼币)”发布后,声称与Netflix建立了合作关系,SQUID价格突然一路飙升,曾在一周左右的时间暴涨600倍。而后不久,代币价格在历史上达到断崖式下跌,5分钟内币价从90美元跌至0.0007美元,几乎为零。在崩盘的前几天,就有投资者发现,他们无法在唯一可以交易该币种的虚拟货币交易平台Pancakeswap(知名 DEX 之一)上出售鱿鱼币。数据统计,闪崩后仍有4万人持有该虚拟货币,项目方则通过Tornado Cash转移了资金。

(3)倾销砸盘

此类项目的基本套路一般为:项目方首先会广泛推广该项目,其目的就是利用项目的热度来吸引用户购买代币,随着热度不断升高,价格也会不断上涨。最后,项目方迅速抛售手中的大量项目代币,换取主流、稳定的虚拟货币,此举会让项目方发行的代币价格迅速下跌,大量投资者手中持有的项目代币严重贬值。

例如,2022年7月,狗狗币的衍生币项目Teddy Doge被质疑发生Rug Pull,项目方的钱包出售了价值超过450万美元的原生 TEDDY代币,兑换成1万枚BNB(约255万美元)和200万枚BUSD(200万美元),致使其代币 TEDDY 价格接近归零。一边是倾销钱包中的代币,一边项目方还在Teddy Doge的社群中“装模作样”地安抚投资人,说项目方正在尝试修复相关问题,性质及其恶劣。

二、如何识别和避免Rug Pull

(1)看社媒、看网站、看白皮书,找疑点

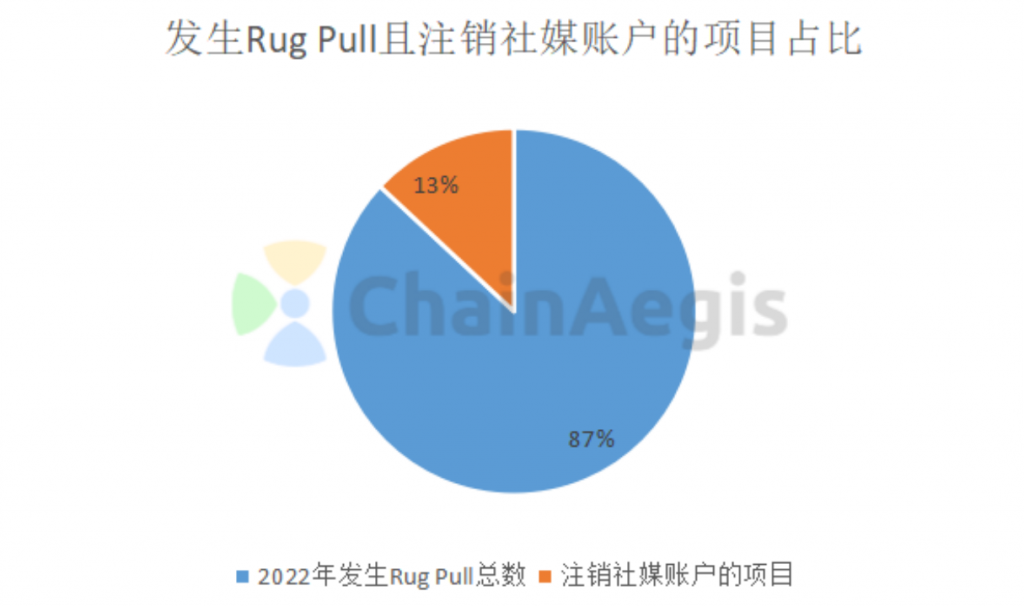

浏览该项目的网站、宣传材料以及白皮书是否会出现拼写和语法错误,以及发布的一些模糊声明。如果一个项目的社媒网站下的点赞、评论等操作都是由水军完成,其相关的新闻及词条下的内容也是如此。那么,这个项目发生跑路的可能性也随之增大。据ChainAegis数据统计,今年发生Rug Pull的项目中,13%选择在跑路后将社媒网站注销。而劣质的白皮书也是为了敷衍用户,一旦圈钱成功,则会立即跑路。

(2)检查流动性池是否有锁定,关注锁定比例和代币价格

通常,为了建立对投资者的信心,攻击者将流动性锁定在一个智能合约中或烧毁它,流动性锁定能提振市场信心,使市场交易量增加。

如果没有流动性锁定机制,项目方可以随时抽走流动性并跑路,判断一个项目是否为诈骗项目,可以观察流动性锁定在TVL(Total Value locked)中的占比,这个数值如果在80%-100%之间是相对比较安全的。权威第三方参与的锁定流动性池的项目安全性更高。

我们也可以根据这个代币价格进行一个初步的判断。若一个不知名的新项目代币在没有利好的情况下,突然短时间内价格暴涨,往往就是利用散户普遍的“追涨杀跌”的心跳吸引散户入局,等到代币价格拉高之后就会大量抛售。千万不要为了获利急于投资,这很大可能就是攻击者的陷阱。投资者可以通过区块浏览器来检查持有者的数量,数量过少的代币价格容易被操纵,骗局的可能性更大。

(3)是否有专业的第三方合约审计报告

查看这个项目是否接受过合约审计机构的审计。投资者应该多方验证项目外部审计结果,检查项目是否经过专业第三方审计机构的审计。审计报告中,没有发现任何恶意的项目才值得考虑是否投资。如果一个项目始终未进行合约审计,这个项目就会有很多潜在的安全风险,当然这也包含Rug Pull。

(4)查看持有代币的地址以及各地址所占份额

在Web3生态系统中,分散化和资源的合理分配是极其重要的特征。更平稳的权力分配意味着一些参与者产生故障或故障的风险更小。一般来说,资本或资金越集中,市场操纵或流动性消除的越高,一旦这个地址大量抛售代币,极有可能发生Rug Pull。代币和流动性的分布越均匀,代理人就越不可能在短时间内操控市场或者转移资金。

(5)项目是否上架CEX

在DEX上,开发人员可以创建一个代币,并以一种相对容易、快速且免费的购买。相比之下,CEX的审批流程更为严格,通常要求用户的详细信息符合KYC/AML。

(6)神秘的创始人或者开发商是很大的风险

如果关于这个项目的创始人信息很少,这一点就需要引起你的关注。

(7)拒绝KOL带货,关注项目本身,避免虚假广告影响判断

诈骗者在Rug Pull之前,先会创建一个加密项目,通过各种手段吸引加密用户投资,并在合适的时机毫无征兆的卷走用户的资金进行抛售,最终销声匿迹,投资该项目的用户也会蒙受巨大的损失。例如,找一个大概念然后开始硬蹭,以此来吸引用户投资。此外,虚假的项目也会选择KOL带货来增加自己的曝光度,以营造出一种该项目炙手可热的假象。投资人头脑一热就会忽视项目方本身的巨大漏洞,砸入大把钱款,最终只能等来代币归零和项目方跑路的噩耗。

(8)项目创建时间的长短对Rug Pull的影响

根据今年发生的Rug Pull事件进行分析,发生Rug Pull事件的项目中,有52%创建时间为3个月以内,而创建时间为一年的项目发生Rug Pull的概率只有5%。由此可见,项目创建的时间越长,发生Rug Pull的事件的概率越小。

总结:识别Rug Pull其实并不难。首先,投资有风险,入市需谨慎,在投资一个项目前先深入了解和研究它;其次,保持独立分析和判断的能力,不要被网络言论影响判断,要关注项目本身;最后,天上不会掉馅饼,贪婪是一切投资悲剧的罪魁祸首,做到理性评估风险和收益。

如有侵权请联系:admin#unsafe.sh