3月16日,Arbitrum官方发文宣布为Arbitrum One和Arbitrum Nova推出DAO治理,并于3月23日向社区成员空投治理代币$ARB。

$ARB总发行量为100亿,其中11.62%将被空投到个人用户的钱包。大部分份额将进入DAO国库(43%),27%留给团队,17.5%留给项目的投资者,剩余的1%将用于Arbitrum生态系统中的DAO。这次空投活动将为Arbitrum生态注入超过20亿美元的附加流动性。

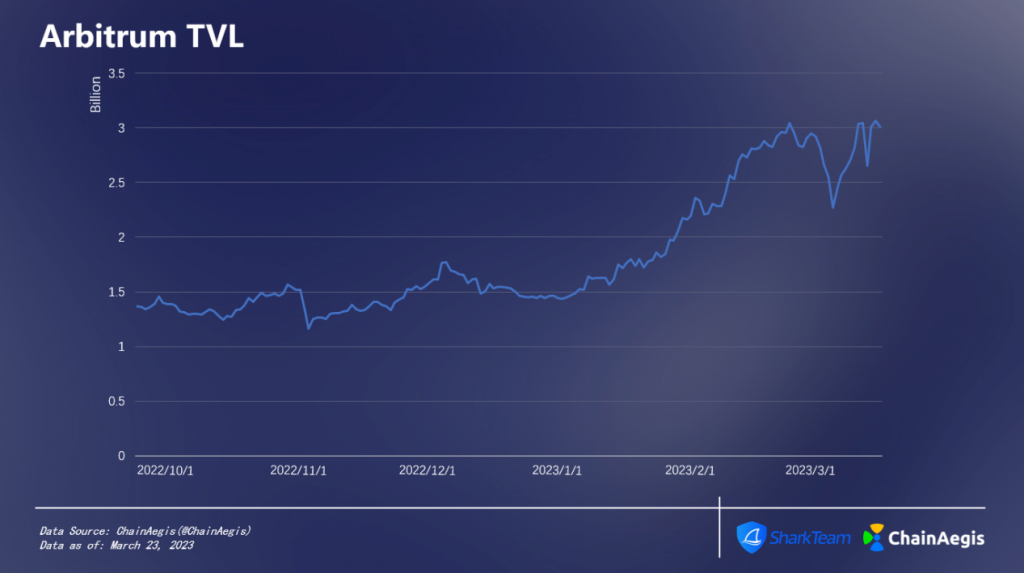

从2022年10月到现在,六个月的时间里,Arbitrum单是链上金融应用的锁仓金额就翻了一番,到3月23日,TVL达到30.1亿美元。

GMX作为Arbitrum上最知名的衍生品和现货交易所,他的TVL为9.83亿美元,占据了整个Arbitrum生态的29%。

1.1项目简介

GMX是一个去中心化的永续合约交易平台,允许用户以高达50倍的杠杆交易BTC、ETH、AVAX和其他加密货币,支持低掉期费并且没有价格影响。

GMX协议通过对交易的开仓和平仓收取费用以及杠杆头寸开立每小时扣除的“借贷费用”来产生收入。当用户开仓和平仓时,将会收取其持仓量的0.1%的交易费。借入费用是在每小时开始时支付给交易对手方(GLP池)的费用。该费用根据GLP池中资产的使用情况而有所不同,计算如下:借入费用=(借入的资产)/(池中的总资产)*0.01%。交易所产生的费用全部分配给GMX和GLP持有者。这些平台费用的70%将分配给GLP持有者,其中30%将分配给抵押的GMX持有者。

GMX成立于2021年9月,经历了6次迭代。其项目团队在2020创立了XVIX,为匿名团队。核心团队包含4名开发人员,1名设计师,3名市场营销、业务发展与合作伙伴人员以及3名社区经理。

GMX的VC筹款为零,筹款方式为公共社区筹款。Blocktower在GMX中建立了大量头寸,在公开市场上购买了价值超过2400 ETH的GMX。

他目前拥有336,478 GMX(8,314,371美元),并已抵押。

1.2 GLP

GLP包含用于掉期和杠杆交易的资产指数。它可以使用任何指数资产来铸造,也可以销毁以赎回任何指数资产。铸造和赎回的价格是根据(指数中的资产总值,包括未平仓盈亏)/(GLP供应量)计算,只可以在该平台铸造和销毁,不可以在第三方购买。在Arbitrum上,GLP代币的持有者获得托管GMX奖励和70%的平台费用,以ETH形式分配。

- 铸造和赎回

购买GLP的费用将根据指数所含资产数量的不同而有所不同,购买GLP页面将显示费用最低的资产。用户购买后,代币将自动抵押,开始赚取托管GMX和ETH奖励。用户也可以直接从官网赎回。

(2)代币定价

某些代币可能存在点差,铸造GLP将基于代币的较低价值,赎回GLP将基于代币的较高价值。对于稳定币,点差将从稳定币的Chainlink价格到1美元。GLP的价格也将取决于代币在池中的占比。

(3)再平衡

铸造GLP、销毁GLP或执行掉期的费用将根据该行为是改善资产平衡还是减少资产平衡而有所不同。例如,如果指数中ETH的比例较大而USDC的比例较小,则进一步增加指数中ETH数量的操作将产生高额费用,而减少指数中ETH数量的操作将产生较低费用。代币权重会根据交易者的未平仓头寸进行调整,以帮助对冲GLP持有者。例如,如果大量交易者做多ETH,那么ETH将具有更高的代币权重,如果大量交易者做空,则将更高的代币权重赋予稳定币。如果很多交易者做空并且给予稳定币更大的权重,那么GLP持有者将对被做空的代币产生综合风险,例如,如果ETH被做空,那么如果ETH价格下跌,GLP价格将下跌,如果ETH的价格上涨,则 GLP 价格将因空头头寸亏损而上涨。

1.3代币经济

$GMX作为平台的使用和治理代币,用户质押GMX可以获得多重奖励。GMX分得平台30%的交易费。

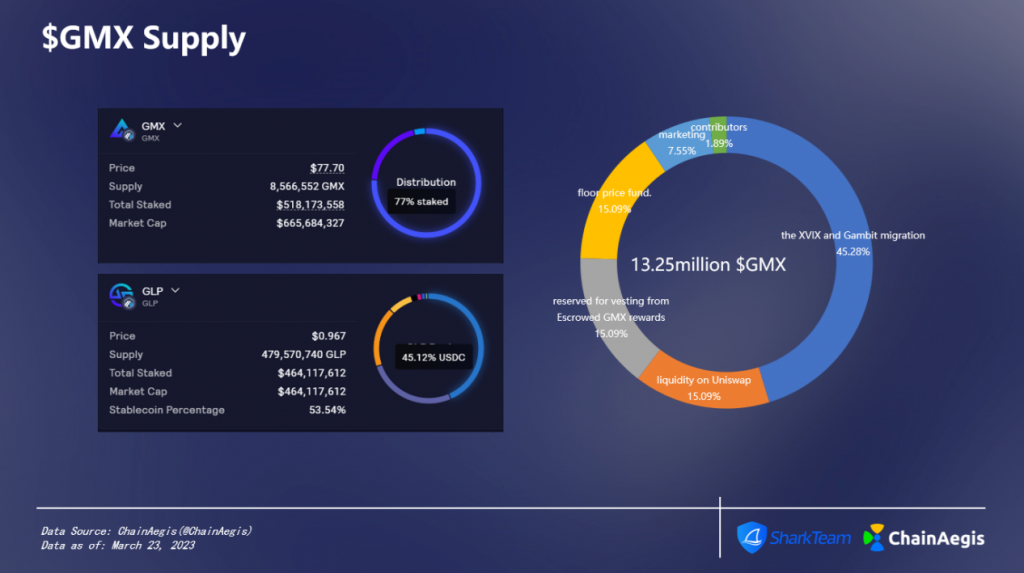

1.3.1供应量与流通量

3月23日,$GMX代币流通供应量为8,566,516 $GMX,其中77%用于质押,3%提供流动性。其流通供应量也会随着用户获取的代币数量增加而增加,且预测最大供应量为1325万枚GMX。代币分配为:

(1)600万枚$GMX来自XVIX和Gambit的迁移。

(2)200万枚$GMX与ETH配对以在Uniswap上提供流动性。

(3)预留200万枚$GMX用于从托管GMX奖励中归属。

(4)200万枚$GMX由底价基金管理。

(5)100万枚$GMX保留给营销、合作伙伴和社区开发人员。

(6)250,000枚$GMX在2年内线性分发给贡献者。

阅读完整报告: https://bit.ly/3LX2WMz

如有侵权请联系:admin#unsafe.sh